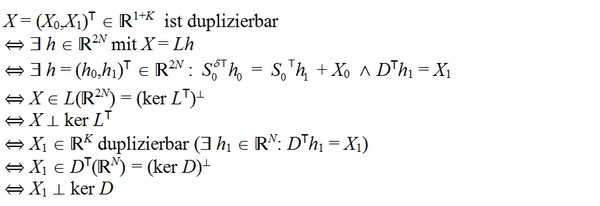

Nachfolgend werden die beim Thema „Das Mehrperiodenmodell zur Beurteilung unsicherer Zahlungsströme bei vollkommenem Kapitalmarkt“ angegebenen Begriffe und Bezeichnungen verwendet. Die für das Mehrperiodenmodell (englisch: multi-period model) hergeleiteten Charakterisierungen der zentralen Begriffe Vollständigkeit, Law of One Price und Arbitragefreiheit werden nun in der speziellen Schreibweise des Einperiodenmodells (englisch: one period model) formuliert. Im Mehrperiodenmodell (T ∈ ℕ) kann eine Matrizenschreibweise für die lineare Abbildung

(Vt(h)(ω) = Stδ(ω)⊤ht(ω), Rt(h)(ω) = St(ω)⊤ht+1(ω), t ∈ I = {0,…,T}, ω ∈ Ω ={ω1,...,ωK}) durch

L(h) = L·h

mit der Matrix L gegeben werden:

mit

Eine ausführlichere Darstellung findet man im unten angegebenen Buch des Autors.

Im Spezialfall des Einperiodenmodells (T = 1) erhält man für die Abbildung L die Darstellung

also

mit der (1+K)×2N-Darstellungsmatrix

Die zur linearen Abbildung L : ℝ2N → ℝ1+K eindeutig bestimmte adjungierte Abbildung L* : ℝ1+K → ℝ2N besitzt die Darstellungsmatrix

Neben den Matrizen L und L⊤ werden noch die Teilmatrizen

und

verwendet. Für die additive Zerlegung der linearen Abbildungen L und L* = LT in deterministischen und stochastischen Anteil erhält man im Einperiodenmodell die Matrixdarstellungen

mit

Mit den Bildräumen und Kernen der linearen Abbildungen

DT : ℝN → ℝK und D : ℝK → ℝN

lassen sich die Vektorräume ℝN und ℝK als direkte Summen von orthogonalen Komplementen darstellen:

ℝN = ker DT ⊕ D(ℝK), (ker DT)⊥ = D(ℝK),

ℝK = ker D ⊕ DT(ℝN), (ker D)⊥ = DT(ℝN).

Das Einperiodenmodell ist nicht nur ein Spezialfall des Mehrperiodenmodells, sondern nimmt auch mit seiner in der Literatur gebräuchlichen speziellen Formulierung eine Sonderstellung ein. An die Stelle der Abbildungen L und LT in den Räumen ℝ2N und ℝ1+K können wie in der Literatur üblich die Abbildungen DT, S0T und D in den niedrigerdimensionalen Räumen ℝN und ℝK treten. Diese Darstellung wird ermöglicht durch die drei folgenden Eigenschaften: 1) Die Handelsstrategien h = (h0,h1)T sind deterministisch, also die Zustandsfunktionen h0 und h1 auf Ω konstant und somit als N-Tupel h0, h1 ∈ ℝN zu beschreiben. 2) Im Zahlungsprofil X = (X0,X1)T ∈ 𝒲 ist die Zustandsfunktion X0 : Ω → ℝ deterministisch, also konstant auf Ω, sodass das zugehörige K-Tupel (X0,1,…,X0,K)T ∈ ℝK identische Komponenten X0,1 = … = X0,K = X0 besitzt und als Skalar X0 ∈ ℝ beschreibbar ist. Die Zustandsfunktion X1 : Ω → ℝ ist stochastisch und durch das K-Tupel (X1,1,…,X1,K)T ∈ ℝK darstellbar. 3) Da aufgrund der ersten Duplikationsgleichung  der Wert der Nutzenfunktion

der Wert der Nutzenfunktion  für die Duplikationsstrategien h von X ∈ L(ℝ2N) sich auch mittels R0(h) =S0Th1 berechnen lässt, kann man in der additiven Zerlegung

für die Duplikationsstrategien h von X ∈ L(ℝ2N) sich auch mittels R0(h) =S0Th1 berechnen lässt, kann man in der additiven Zerlegung  von L den deterministischen Bewertungsterm

von L den deterministischen Bewertungsterm  mit

mit  außer Acht lassen und statt L zunächst nur die deterministische Abbildung S0T und die stochastische Abbildung

außer Acht lassen und statt L zunächst nur die deterministische Abbildung S0T und die stochastische Abbildung  mit L‘ = (‑S0T,DT)T und schließlich nur noch die Abbildungen S0T und DT betrachten.

mit L‘ = (‑S0T,DT)T und schließlich nur noch die Abbildungen S0T und DT betrachten.

1 Das Einperiodenmodell als Spezialfall des Mehrperiodenmodells

Ausgehend von den im Buch des Autors (bzw. im entsprechenden Thema dieser Website) für das Mehrperiodenmodell angegebenen Charakterisierungen der Vollständigkeit

(VS) L(ℋN) = 𝒲

des Marktmodells ((S,δ),ℱ) (englisch: complete market model), der Gültigkeit des Law of One Price (Gesetz des eindeutig bestimmten Preises, Abk.: LOP)

(LOP) Für jedes X ∈ L(ℋN) gilt: V0(h) = S0δTh0 ist konstant ∀ h ∈ L‑1({X})

und der Arbitragefreiheit (englisch: No-Arbitrage Principle, Arbitrage-Free Condition)

(AF) ∄ h ∈ ℋN mit V0(h) = S0δTh0 = 0 ∧ L(h)  0 (d. h. L(h) ≥ 0 und L(h) ≠ 0)

0 (d. h. L(h) ≥ 0 und L(h) ≠ 0)

können diese in einfacher Weise als Charakterisierungen für den Spezialfall des Einperiodenmodells (T = 1) geschrieben werden: Dazu ersetzt man einfach die Begriffe ℋN, 𝒲, b = (S0δ)0,Ω ∈ ℋN, 10,Ω ∈ 𝒲, ℰ = lin 10,Ω und L* durch ℝ2N, ℝ1+K, b = (S0δ,0)T ∈ ℝ2N, 10,Ω = (1,0)T ∈ ℝ1+K, ℰ =lin 10,Ω und LT. Diese Charakterisierungen werden vorneweg in Tabelle 1 aufgelistet. Dabei werden noch die folgenden Unterräume von ℝ2N bzw. ℝ1+K und Orthanten von ℝ1+K verwendet:

ℬ := [b] :=lin {b}, ℬ⊥ = ker bT = ker V0,

ℳ := L(ker V0) = L‘(ℝN) ⊆ L(ℝ2N), ℳ⊥ = L*-1(ℬ) = ker L‘T,

𝒱 := {v0(h)10,Ω : h ∈ ℝ2N},

ℰ := lin 10,Ω = lin {L(b)} = L(ℬ) ⊆ L(ℝ2N), ℰ⊥ = {X ∈ ℝ1+K : X0 = 0},

= {X ∈ ℝ1+K : X ≥ 0 , X ≠ 0},

= {X ∈ ℝ1+K : X ≥ 0 , X ≠ 0},  = {X ∈ ℝ1+K : X > 0}.

= {X ∈ ℝ1+K : X > 0}.

Anschließend werden aber noch analoge Aussagen für das Einperiodenmodell mittels der in der Literatur üblichen speziellen Darstellungsweise mit den linearen Abbildungen D, DT und S0T der niedrigerdimensionalen Räume ℝN, ℝK und ℝ in Tabelle 2 angegeben. Diese können entweder aus den Aussagen des Mehrperiodenmodells abgeleitet werden oder extra im Einperiodenmodell bewiesen werden. Damit erhält man sowohl die bekannten Aussagen, die schon in der ausführlichen Darstellung des Einperiodenmodells bei Kremer (2011), S. 3–71, zu finden sind, als auch weitere neue Aussagen.

Tab. 1 Die im Mehrperiodenmodell (T ∈ ℕ) entwickelten Charakterisierungen der Duplizierbarkeit, der Vollständigkeit, des Law of One Price und der Arbitragefreiheit in der Formulierung für das Einperiodenmodell (T = 1)

2 Das Einperiodenmodell in der speziellen Darstellung in den niedrigerdimensionalen Räumen ℝN und ℝK

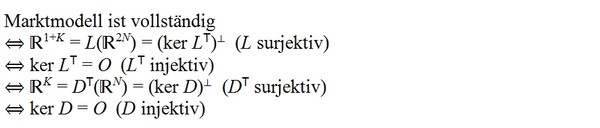

2.1 Die Charakterisierungen der Vollständigkeit

Im Einperiodenmodell heißt ein Zahlungsprofil

X = (X0,X1)T = (X0,X1(ω1),…, X1(ωK))⊤ ∈ ℝ1+K,

duplizierbar (erreichbar, absicherbar; englisch: attainable, hedgeable, marketable), wenn X das bei der Abbildung L sich ergebende Bild Lh einer Handelsstrategie h ∈ ℝ2N ist. Die Übereinstimmung der stochastischen Prozesse X und Lh soll dabei für beide Zeitpunkte t = 0, 1 und im Zeitpunkt t = 1 für alle Zustände ωk ∈ Ω (k =1,...,K) gelten, somit P-sicher erfüllt sein (P ist das W-Maß auf  ). X ist also genau dann duplizierbar, wenn das gestaffelte inhomogene lineare Gleichungssystem

). X ist also genau dann duplizierbar, wenn das gestaffelte inhomogene lineare Gleichungssystem

lösbar ist. Die Bestimmung einer Duplikationsstrategie h von X ∈ L(ℝ2N) erfolgt also linearalgebraisch durch das Lösen eines linearen Gleichungssystems und nicht wahrscheinlichkeitstheoretisch. Die tatsächlichen Eintrittswahrscheinlichkeiten P(ω) der Zustände ω ∈ Ω werden nicht benötigt. Da bei gültigem LOP jedes duplizierbare Zahlungsprofil X ∈ L(ℝ2N) durch den für seine Duplikationsstrategien h ∈ L‑1({X}) konstanten und deterministischen Wert π(X) = V0(h) =S0δ⊤h0 bewertet wird, ist diese Bewertung von X ebenfalls linearalgebraisch und nicht wahrscheinlichkeitstheoretisch. Es handelt sich außerdem um einen relativen Bewertungsansatz, da hierzu eine spezielle Auswahl von Wertpapieren S j (j = 1,…,N) zugrunde gelegt ist und die Bewertung auf mittels Handelsstrategien h duplizierbare Zahlungsprofile X eingeschränkt ist.

Die Vollständigkeit (VS) des Marktmodells bedeutet, dass jedes X = (X0,X1)⊤ ∈ ℝ1+K duplizierbar ist, also für beliebig vorgegebene X0 ∈ ℝ und X1 ∈ ℝK die beiden Gleichungen

lösbar sind. Da unter der mathematisch-technischen Voraussetzung S0δ ≠ 0 die erste Gleichung für beliebige X0 ∈ ℝ, h1 ∈ ℝN stets nach h0 auflösbar ist, ist dies gleichbedeutend zur Lösbarkeit von DTh1 = X1. In den niedrigerdimensionalen Räumen ℝN und ℝK des Einperiodenmodells wird die Vollständigkeit des Marktmodells also charakterisiert durch die Surjektivität der Abbildung DT : h1 ∈ ℝN ⟼ DTh1 ∈ ℝK:

(VS) ⇔ Im DT := DT(ℝN) = ℝK.

Wegen der Darstellung von ℝK als direkte Summe

ℝK = Im DT ⊕ ker D, (Im DT)⊥ = ker D,

der orthogonalen Komplemente Im DT und ker D ist die Vollständigkeit (VS) auch äquivalent zu ker D = O = {0}, also zur Injektivität der linearen Abbildung D : X1 ∈ ℝK ⟼ DX1 ∈ ℝN. Es gilt also auch

(VS) ⇔ ker D = O.

2.2 Die Charakterisierungen des Law of One Price

Mit der Handelsstrategie

b := (b0,0)⊤ = (S0δ,0)⊤ ∈ ℋN bzw. ∈ ℝ2N

und dem davon aufgespannten eindimensionalen Unterraum ℬ := lin {b} von ℋN bzw. ℝ2N erhält man die deterministische Linearform

deren Kern

und dessen L-Bild

als die Menge der Kapitalmarktgeschäfte (Begründung der Bezeichnung in der pdf-Datei). Im Einperiodenmodell gibt es für die Zahlungsströme Z ∈ ℳ die folgende Charakterisierung:

Aufgrund der Darstellung von ℝ1+K als direkte Summe

ℝ1+K = Im L‘ ⊕ ker L‘⊤, (Im L‘)⊥ = ker L‘⊤,

der orthogonalen Komplemente Im L‘ und ker L‘⊤ erhält man das orthogonale Komplement ℳ⊥ von ℳ durch

Im Einperiodenmodell ist also im Raum ℝ1+K die Menge ℳ der Kapitalmarktgeschäfte gegeben durch das Bild der Abbildung L‘,

und das orthogonale Komplement ℳ⊥ von ℳ durch den Kern der Abbildung L‘⊤,

Im Mehrperiodenmodell ist das LOP äquivalent zur Inzidenz

b ∈ L*(𝒲),

also zur Existenz eines Ψ ∈ 𝒲 mit L*(Ψ) = b. Speziell im Einperiodenmodell bedeutet dies die Existenz eines Ψ = (Ψ0,Ψ1)⊤ ∈ ℝ1+K mit

also wegen S0δ ≠ 0 die Existenz eines Ψ = (Ψ0,Ψ1)⊤ ∈ ℝ1+K mit

Wie allgemein im Mehrperiodenmodell, so ist also auch hier die Existenz eines Ψ ∈ ℝ1+K mit L⊤Ψ = b äquivalent zur Existenz eines Ψ ∈ ℳ⊥ mit Ψ0 = 1. Damit erhält man folgende weitere Charakterisierungen für das LOP:

Das LOP bedeutet also, dass im Kern von L‘⊤ = (-S0,D) ein nichttrivialer Vektor Ψ mit der ersten Komponente Ψ0 = 1 existiert, also S0 linear abhängig von den Spalten von D ist bzw. dass die erste Spalte ‑S0 von L‘⊤ auch schon im Spaltenraum von D liegt. Diese Charakterisierung des LOP wird auch noch innerhalb der Räume ℝN und ℝK in der zugehörigen pdf-Datei bewiesen.

In einem Einperiodenmodell mit gültigem LOP ist die Lösung Ψ1 von DΨ1 = S0,

Ψ1 ∈ Ψ1‘ + ker D mit einer speziellen Lösung Ψ1‘ von DΨ1‘ = S0,

genau dann eindeutig bestimmt, wenn ker D = O, also das Marktmodell auch noch vollständig ist.

Aufgrund der Charakterisierung des LOP durch die Bedingung S0 ∈ Im D und wegen der Darstellung von ℝN als direkte Summe

ℝN = ker DT ⊕ D(ℝK), (ker DT)⊥ = D(ℝK),

der orthogonalen Komplemente Im D und ker DT ist das LOP auch äquivalent zu S0 ⊥ ker DT bzw. zu ker DT ⊆ [S0]⊥ = ker S0T und damit zu ker L‘ = ker S0⊤ ∩ ker DT = ker DT:

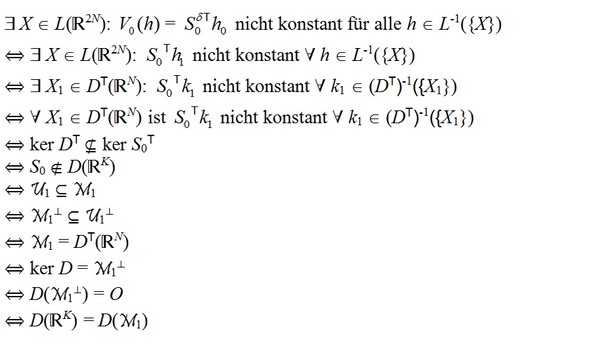

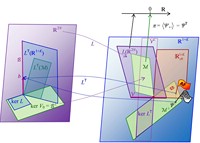

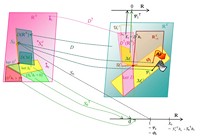

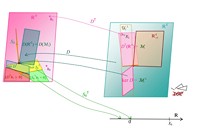

Für die Charakterisierung des LOP durch ker DT ⊆ ker S0T wird in der pdf-Datei auch noch eine Begründung innerhalb der Räume ℝN und ℝK angegeben. Eine graphische Darstellung dieser geometrischen Situation wird in den Abbildungen 1 und 2 für die Zahlungsprofile X ∈ ℝ1+K und in Abbildung 3 für die Zahlungsprofile X1 ∈ ℝK gegeben.

Weiter ist im Mehrperiodenmodell das LOP äquivalent zur Gültigkeit der Preisgleichungen für die mittels L duplizierbaren (erreichbaren) Zahlungsprofile X = L(h) ∈ L(ℋN) mit einem Prozess Ψ ∈ 𝒲 (Ψ0 = 1):

Ein derartiger Prozess Ψ ∈ 𝒲 liefert für jedes Zahlungsprofil X ∈ L(ℋN) mit dem Skalarprodukt

von Ψ und X den Preis von X und wird daher als Bewertungsprozess für die duplizierbaren Zahlungsprofile X = L(h) ∈ L(ℋN) bezeichnet.

Im Einperiodenmodell bedeutet (PGΨ) die Existenz eines Bewertungsprozesses Ψ = (Ψ0,Ψ1)⊤ ∈ ℝ1+K, Ψ0 = 1, d. h. die Gültigkeit der Preisgleichung für die duplizierbaren Zahlungsprofile X = Lh ∈ L(ℝ2N):

also die Existenz eines sog. Bewertungsvektors Ψ1 ∈ ℝK für die duplizierbaren Zahlungsprofile X1 = DTh1 ∈ DT(ℝN):

Für die Äquivalenz von LOP und (PGΨ1) wird in der zu diesem Thema gehörigen pdf-Datei auch noch eine Begründung innerhalb der Räume ℝN und ℝK angegeben. Weiter wird in der pdf-Datei begründet, dass das LOP für die X = (X0,X1)T ∈ L(ℝ2N) äquivalent ist zur Bedingung

und zu dem folgenden Law of One Price für die X1 ∈ DT(ℝN):

Der Preis π1(X1) des zum Zeitpunkt t = 1 auftretenden Zahlungsprofils X1 = DTh1 ∈ DT(ℝN) kann dann in Übereinstimmung mit dem Preis

des Zahlungsprofils  = (0,X1)T ∈ L(ℝ2N) (X0 = 0) durch S0⊤h1 definiert werden:

= (0,X1)T ∈ L(ℝ2N) (X0 = 0) durch S0⊤h1 definiert werden:

Nach (PGΨ1) erhält man bei bekanntem Bewertungsvektor Ψ1 den Preis π( ) von

) von  = (0,X1)T ∈ L(ℝ2N) und den Preis π1(X1) von X1 = DTh1 ∈ DT(ℝN) auch als das Skalarprodukt von Ψ1 und X1, ohne eine Duplikationsstrategie berechnen zu müssen:

= (0,X1)T ∈ L(ℝ2N) und den Preis π1(X1) von X1 = DTh1 ∈ DT(ℝN) auch als das Skalarprodukt von Ψ1 und X1, ohne eine Duplikationsstrategie berechnen zu müssen:

Demnach kann das Gleichungssystem (PGΨ1) als das System der Preisgleichungen für die mittels L duplizierbaren Zahlungsprofile  = (0,X1)⊤ = Lh ∈ L(ℝ2N) ⊆ ℝ1+K bzw. für die stochastischen Anteile

= (0,X1)⊤ = Lh ∈ L(ℝ2N) ⊆ ℝ1+K bzw. für die stochastischen Anteile  = (0,X1)⊤ der mittels L duplizierbaren Zahlungsprofile X = (X0,X1)⊤ = Lh ∈ L(ℝ2N) ⊆ ℝ1+K bzw. für die mittels D⊤ duplizierbaren Zahlungsprofile X1 ∈ D⊤(ℝN) ⊆ ℝK angesehen werden kann. Bei Kremer (2011) wird im Einperiodenmodell nur der Spezialfall der Zahlungsprofile X = (X0,X1)⊤ ∈ ℝ1+K mit X0 = 0, X = ( 0,X1)⊤ =

= (0,X1)⊤ der mittels L duplizierbaren Zahlungsprofile X = (X0,X1)⊤ = Lh ∈ L(ℝ2N) ⊆ ℝ1+K bzw. für die mittels D⊤ duplizierbaren Zahlungsprofile X1 ∈ D⊤(ℝN) ⊆ ℝK angesehen werden kann. Bei Kremer (2011) wird im Einperiodenmodell nur der Spezialfall der Zahlungsprofile X = (X0,X1)⊤ ∈ ℝ1+K mit X0 = 0, X = ( 0,X1)⊤ =  = Lh ∈ L(ℝ2N) bzw. der zum Zeitpunkt t = 1 gehörigen Zahlungsprofile X1 mit dem Preis π1(X1) = π(X) = S0⊤h1 behandelt.

= Lh ∈ L(ℝ2N) bzw. der zum Zeitpunkt t = 1 gehörigen Zahlungsprofile X1 mit dem Preis π1(X1) = π(X) = S0⊤h1 behandelt.

Zur Formulierung weiterer Charakterisierungen der Begriffe Law of One Price und Arbitragefreiheit in den niedrigerdimensionalen Räumen ℝN, ℝK und ℝ werden noch folgende Unterräume von ℝN bzw. ℝK und Orthanten von ℝK benötigt:

Es wird dabei die mathematisch-technische Voraussetzung U1 = DTS0 ≠ 0 verwendet. Die bei den nachfolgenden Bedingungen auftretenden stochastischen Vektoren Ψ1, Φ1 ∈ ℳ1⊥ \ ker D ⊆ ℝK werden als Bewertungsvektor bzw. Diskontvektor (Zustands(preis)vektor) für die duplizierbaren Zahlungsprofile X1 = DTh1 ∈ DT(ℝN) bezeichnet. Die Beweise der Aussagen sind vollständig in der pdf-Datei angegeben.

Bei den nachfolgenden Charakterisierungen des Law of One Price und der Arbitragefreiheit werden nicht nur lineare Gleichungen für die Portfoliovektoren h1 ∈ ℝN bzw. h1 ∈ ker S0T, sondern auch Struktur und Lagebeziehungen für bestimmte Unterräume von ℝN und ℝK angegeben. Der Vorteil der neuen Charakterisierungen mittels der Vektorunterräume besteht darin, dass sie beispielsweise durch die nachfolgende Abbildung 3 geometrisch visualisiert werden können. Andererseits liefert eine geometrische Veranschaulichung auch eine Quelle für Vermutungen über weitere neue Ergebnisse. Der Vektorraum ℝK der stochastischen Zahlungsprofile X1 lässt sich darstellen als direkte Summe der Unterräume DT(ℝN) und ker D und als direkte Summe von ℳ1 und ℳ1⊥. Dabei liegt stets ℳ1 in DT(ℝN) und ker D in ℳ1⊥. In der Abbildung 4b ist dargestellt, dass bei ungültigem LOP sowohl der Unterraum ℳ1 der NE-Zahlungsprofile (Nulleinsatz-Zahlungsprofile; Begründung der Bezeichnung in der pdf-Datei) mit dem Unterraum DT(ℝN) der duplizierbaren Zahlungsprofile X1 als auch der Unterraum ℳ1⊥ mit dem Unterraum ker D zusammenfällt. In der Abbildung 4a sieht man dagegen, dass mit der Einstellung des LOP im Marktmodell der Unterraum ℳ1 um eine Dimension kleiner ausfällt als der Unterraum DT(ℝN) und der Unterraum ℳ1⊥ um eine Dimension größer wird als ker D. Im nichtleeren Bereich ℳ1⊥ \ ker D liegt dann ein Bewertungsvektor Ψ1, mit dem der Preis π1(X1) eines duplizierbaren Zahlungsprofils X1 ∈ DT(ℝN) als Skalarprodukt Ψ1TX1 und somit unabhängig von einer Duplikationsstrategie berechnet werden kann: Für diesen Vektor Ψ1 ∈ ℝK gilt nämlich o. E. DΨ1 = S0, sodass für ein festes Zahlungsprofil X1 ∈ DT(ℝN) alle Duplikationsstrategien h1 von X1 durch die deterministische lineare Nutzenfunktion h1 ↦ S0⊤h1 mit dem gleichen Wert S0⊤h1 = Ψ1TDTh1 = Ψ1TX1 bewertet werden. Da dieser Wert mit dem Preis π( ) von

) von  = (0,X1)T ∈ L(ℝ2N) übereinstimmt, wird er auch als Preis π1(X1) von X1 bezeichnet. Demzufolge ist die auf ℝK definierte Linearform π1(X1) = Ψ1TX1 eine lineare Nutzenfunktion, die auf DT(ℝN) den Preis von X1 liefert.

= (0,X1)T ∈ L(ℝ2N) übereinstimmt, wird er auch als Preis π1(X1) von X1 bezeichnet. Demzufolge ist die auf ℝK definierte Linearform π1(X1) = Ψ1TX1 eine lineare Nutzenfunktion, die auf DT(ℝN) den Preis von X1 liefert.

Tab. 2 Die Charakterisierungen der Duplizierbarkeit, der Vollständigkeit, des Law of One Price und der Arbitragefreiheit in der speziellen Formulierung für das Einperiodenmodell mit den Abbildungen D, DT, S0T der niedrigerdimensionalen Räume ℝ1+K und ℝN

|

Duplizierbarkeit

(DP)

|

|

|

Vollständigkeit

(VS)

|

|

|

Law of One Price

(LOP)

|

|

|

LOP nicht gültig

|

|

|

(VS) ∧ LOP

|

|

|

(VS) ∧ 2N = 1+K

|

|

|

(VS) ∧ N = K

|

|

|

(VS) ∧ LOP ungültig

|

|

|

Arbitragefreiheit

(AF)

|

|

| (VS) ∧ (AF) |

|

|

a) LOP gültig:

|

b) LOP ungültig:

|

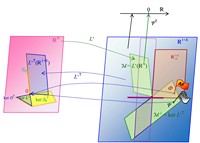

Abb. 1 Die verschiedenen Unterräume von ℝ2N und ℝ1+K und die linearen Abbildungen L und L⊤:

a) bei gültigem LOP mit Bewertungsprozess Ψ bzw. bei vorliegender Arbitragefreiheit (AF) mit Zustandspreisprozess Φ;

b) bei ungültigem LOP

|

a) VS und AF gültig:

|

b) VS und LOP gültig:

|

c) VS gültig und LOP ungültig:

|

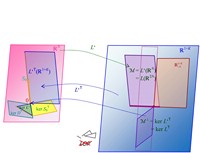

Abb. 2 Die verschiedenen Unterräume von ℝ2N und ℝ1+K und die linearen Abbildungen L und L⊤ bei vollständigem Marktmodell und

a) bei vorliegender Arbitragefreiheit (AF) mit Zustandspreisprozess Φ,

b) bei gültigem LOP mit Bewertungsprozess Ψ,

c) bei ungültigem LOP

|

a) LOP gültig:

|

b) LOP ungültig:

|

Abb. 3 Die verschiedenen Unterräume von ℝN und ℝ1+K und die linearen Abbildungen L' und L'⊤:

a) bei gültigem LOP mit Bewertungsprozess Ψ bzw. bei vorliegender Arbitragefreiheit (AF) mit Zustandspreisprozess Φ;

b) bei ungültigem LOP

|

a) LOP gültig:

|

b) LOP ungültig:

|

Abb. 4 Die verschiedenen Unterräume und Urbildmengen in ℝN und ℝK und die linearen Abbildungen S0T, DT, S0 und D:

a) bei gültigem LOP mit Bewertungsvektor Ψ1 bzw. bei vorliegender Arbitragefreiheit (AF) mit Zustandspreisvektor Φ1;

b) bei ungültigem LOP

|

a) VS und AF gültig:

|

b) VS und LOP gültig:

|

c) VS gültig und LOP ungültig:

|

Abb. 5 Die verschiedenen Unterräume und Urbildmengen in ℝN und ℝK und die linearen Abbildungen DT und D bei vollständigem Marktmodell und

a) bei vorliegender Arbitragefreiheit (AF) mit Zustandspreisvektor Φ1,

b) bei gültigem LOP mit Bewertungsvektor Ψ1,

c) bei ungültigem LOP

2.3 Die Charakterisierungen der Arbitragefreiheit

2.3.1 Der Fundamentalsatz der Preistheorie

Im (zeitdiskreten) Mehrperiodenmodell besagt der Fundamentalsatz der Preistheorie, dass die Arbitragefreiheit

des Marktmodells äquivalent ist zur Existenz eines stochastischen Prozesses

eines sogenannten Zustands(preis)prozesses des Marktmodells. Der Beweis ergibt sich unmittelbar aus dem Alternativsatz über die Disjunktheit eines linearen Unterraums ℳ von  zum schwach positiven Orthanten (siehe entsprechendes Thema auf dieser Website)

zum schwach positiven Orthanten (siehe entsprechendes Thema auf dieser Website)

der dem Alternativsatz von Stiemke über die Lösbarkeit von homogenen linearen Ungleichungssystemen entspricht.

Im Einperiodenmodell ist die Arbitragefreiheit (AF) folgendermaßen definiert und charakterisiert:

Geometrisch bedeutet die Arbitragefreiheit (AF), dass in ℝN bestimmte verallgemeinerte polyedrische Kegel leer sind. Beispielsweise ist für (AF0) {S0Th1 < 0 , DTh1 ≥ 0} = ∅ und für (AF1) {S0Th1 ≤ 0 , DTh1  0} = ∅. Weiter kann die Arbitragefreiheit (AF) geometrisch durch die Lage der S0T-Bilder von {DTh1 ≥ 0}, {DTh1

0} = ∅. Weiter kann die Arbitragefreiheit (AF) geometrisch durch die Lage der S0T-Bilder von {DTh1 ≥ 0}, {DTh1  0} und {DTh1 = 0} = ker DT zur negativen bzw. nichtpositiven Halbachse in ℝ und durch die Lage der DT-Bilder von {S0Th1 < 0}, {S0Th1 ≤ 0} und {S0Th1 = 0} = ker S0T bezüglich des nichtnegativen bzw. schwach positiven Orthanten und des Nullpunkts O in ℝK beschrieben werden:

0} und {DTh1 = 0} = ker DT zur negativen bzw. nichtpositiven Halbachse in ℝ und durch die Lage der DT-Bilder von {S0Th1 < 0}, {S0Th1 ≤ 0} und {S0Th1 = 0} = ker S0T bezüglich des nichtnegativen bzw. schwach positiven Orthanten und des Nullpunkts O in ℝK beschrieben werden:

Die Arbitragefreiheit (AF) bedeutet, dass es in ℝ1+K kein Kapitalmarktgeschäft Z = (Z0,Z1)T ∈ ℳ = L’(ℝN) gibt, das schwach positiv ist (Z  0). Sie kann aber in ℝK nicht allein durch die spezielle Arbitragefreiheit (AF1.0) charakterisiert werden, nach der es kein schwach positives NE-Zahlungsprofil Z1 ∈ ℳ1 = DT([S0]⊥) = DT({S0Th1 = 0}) gibt. Vielmehr muss im Allgemeinen in ℝK auch noch die spezielle Arbitragefreiheit (AF0) erfüllt sein, nach der auch kein nichtnegatives duplizierbares Zahlungsprofil X1 = DTh1 ∈ DT(ℝN) existiert, für dessen Duplikationsstrategie h1 der Wert S0Th1 negativ ist. Im nachfolgenden Abschnitt 2.3.2 wird aber eine Zusatzvoraussetzung an das Marktmodell angegeben, unter der die spezielle Arbitragefreiheit (AF1.0) äquivalent ist zur allgemeinen Arbitragefreiheit (AF) (also inklusive (AF0)).

0). Sie kann aber in ℝK nicht allein durch die spezielle Arbitragefreiheit (AF1.0) charakterisiert werden, nach der es kein schwach positives NE-Zahlungsprofil Z1 ∈ ℳ1 = DT([S0]⊥) = DT({S0Th1 = 0}) gibt. Vielmehr muss im Allgemeinen in ℝK auch noch die spezielle Arbitragefreiheit (AF0) erfüllt sein, nach der auch kein nichtnegatives duplizierbares Zahlungsprofil X1 = DTh1 ∈ DT(ℝN) existiert, für dessen Duplikationsstrategie h1 der Wert S0Th1 negativ ist. Im nachfolgenden Abschnitt 2.3.2 wird aber eine Zusatzvoraussetzung an das Marktmodell angegeben, unter der die spezielle Arbitragefreiheit (AF1.0) äquivalent ist zur allgemeinen Arbitragefreiheit (AF) (also inklusive (AF0)).

Im Einperiodenmodell ist nach dem Fundamentalsatz der Preistheorie die Arbitragefreiheit (AF) äquivalent zur Existenz eines Zustandspreisprozesses, d. h. eines positiven Prozesses Φ ∈ ℳ⊥ = ker L‘T, also eines Prozesses Φ = (Φ0,Φ1)T ∈ ℝ1+K mit

L‘TΦ = 0 ∧ Φ > 0

bzw.

DΦ1 = S0Φ0 ∧ Φ1 > 0, Φ0 > 0.

Die Arbitragefreiheit (AF) bedeutet also die Existenz eines positiven Vektors Φ1 ∈ ℝK mit DΦ1 = λS0 und λ = λ(Φ1) = Φ0 > 0. Das D-Bild DΦ1 von Φ1 ist hier ein positives Vielfaches von S0. Ohne Einschränkung (ggf. durch Übergang von Φ zu Φ/Φ0) kann Φ als ein mit Φ0 = 1 normierter Zustandspreisprozess (Diskontierungsprozess) gewählt werden. Die Arbitragefreiheit ist also auch äquivalent zur Existenz eines Diskontierungsprozesses Φ ∈ ℝ1+K, d. h.

Φ = (1,Φ1)T > 0 , L‘TΦ = 0,

bzw. zur Existenz eines sogenannten Diskontvektors (Zustands(preis)vektors) Φ1 ∈ ℝK mit den Eigenschaften

Φ1 > 0 , DΦ1 = S0.

In diesem Fall ist also der zum Zeitpunkt t = 0 gehörige deterministische Preisvektor S0, der in der Nutzenfunktion S0T den Bewertungsvektor für die Portfoliovektoren h1 darstellt, eine Positivkombination (positive Linearkombination) der Spalten von D.

Da der normierte Zustandspreisprozess Φ ein positiver Bewertungsprozess Ψ für die Zahlungsprofile X ∈ L(ℝ2N),

Ψ ∈ ℳ⊥ mit Ψ0 = 1 und Ψ > 0,

bzw. der Zustandspreisvektor Φ1 ein positiver Bewertungsvektor Ψ1 für die X1 ∈ DT(ℝN),

Ψ1 ∈ ℝK mit DΨ1 = S0 und Ψ1 > 0,

ist, stellt ein arbitragefreies Einperiodenmodell also ein Marktmodell dar, in dem das LOP gilt und zusätzlich der Bewertungsprozess Φ bzw. der Bewertungsvektor Φ1 positiv gewählt werden kann. Damit erhält man aus den oben hergeleiteten Charakterisierungen des LOP mittels des Bewertungsvektors Ψ1 auch Charakterisierungen der Arbitragefreiheit, wenn man noch die Bedingung Ψ1 = Φ1 > 0 hinzunimmt. Diese Charakterisierungen sind in Tabelle 2 aufgeführt. Beispielsweise ist ein arbitragefreies Einperiodenmodell dadurch charakterisiert, dass es einen positiven Vektor Φ1 ∈ ℝK gibt, mit dem die Preisgleichungen für alle duplizierbaren Zahlungsprofile X1 ∈ DT(ℝN) gelten:

(PGΦ1) ∃ Φ1 ∈ ℝK mit Φ1 > 0 und Φ1DTh1 = S0Th1 ∀ h1 ∈ ℝN.

Weiter wird die Arbitragefreiheit im Einperiodenmodell dadurch charakterisiert, dass es einen positiven Vektor Φ1 ∈ ℝK gibt, mit dem ℳ1⊥ die direkte Summe von ker D und dem eindimensionalen Unterraum lin Φ1 ist:

ℳ1⊥ = ker D ⊕ lin Φ1.

Für die duplizierbaren Zahlungsprofile X1 ∈ DT(ℝN) = 𝒰1 ⊕ ℳ1 hat man die Darstellung

X1 = λU1 + Z1

mit eindeutig bestimmten Beurteilungsparameter λ ∈ ℝ, NE-Zahlungsprofil Z1 ∈ ℳ1 und dem Preis

π1(X1) = Φ1TX1 = λΦ1TU1 + Φ1TZ1 = λπ1(U1).

Das gleichzeitige Auftreten der Arbitragefreiheit (AF) und Vollständigkeit (VS) ist äquivalent dazu, dass S0 genau ein D‑Urbild Φ1 besitzt und dieses Urbild Φ1 positiv ist:

In diesem Fall (AF) ∧ (VS) ist dann

2.3.2 Eine hinreichende Bedingung für die Äquivalenz der allgemeinen Arbitragefreiheit (AF) zur speziellen Arbitragefreiheit (AF1.0)

Es wird nun ein Marktmodell betrachtet, für welches die Bedingung (AF1.0) der speziellen Arbitragefreiheit erfüllt ist. Es soll untersucht werden, ob unter einer Zusatzvoraussetzung dann auch die zweite Bedingung (AF0) für die allgemeine Arbitragefreiheit (AF) = (AF0) ∧ (AF1.0) gesichert werden kann.

Die spezielle Arbitragefreiheit

(AF1.0)

ist nach dem Alternativsatz über die Disjunktheit eines linearen Unterraums ℳ1 von ℝK zum schwach positiven Orthanten  äquivalent zur Existenz eines positiven Vektors Φ1 ∈ ℳ1⊥ = D-1([S0]) (zur Darstellung von ℳ1⊥ als Urbildmenge siehe Beweisteil 8a), also eines positiven Urbildes in der D-Urbildmenge von [S0]:

äquivalent zur Existenz eines positiven Vektors Φ1 ∈ ℳ1⊥ = D-1([S0]) (zur Darstellung von ℳ1⊥ als Urbildmenge siehe Beweisteil 8a), also eines positiven Urbildes in der D-Urbildmenge von [S0]:

Für beliebige Portfoliovektoren h1 ∈ ℝN bzw. für beliebige duplizierbare Zahlungsprofile X1 = DTh1 ∈ DT(ℝN) gilt dann die Gleichung

(PGΦ1λ) λS0Th1 = Φ1TDTh1.

Über das Vorzeichen des zu Φ1 gehörigen Parameters λ(Φ1) wird hierbei nichts ausgesagt. Es kann gezeigt werden, dass ein positiver Parameter λ(Φ1) die Existenz eines Zustandspreisvektors Φ1 und damit die allgemeine Arbitragefreiheit (AF) sichert. Der Beweis hierfür und für die nachfolgenden Aussagen befindet sich in der zugehörigen pdf-Datei. Weiter kann gezeigt werden, dass unter der mathematisch-technischen Zusatzvoraussetzung

(SPDZ) ∃ g1 ∈ ℝN bzw. Z1 = DTg1 ∈ DT(ℝN) mit

umgekehrt die Bedingung λ = λ(Φ1) > 0 für jeden positiven Vektor Φ1 ∈ ℳ1⊥ = D-1([S0]) auch notwendig für die Gültigkeit von (AF) bzw. (AF0) ist. Die Voraussetzung (SPDZ) besagt, dass in ℝN die Menge  nichtleer ist bzw. in ℝK die Menge

nichtleer ist bzw. in ℝK die Menge  nichtleer ist, also ein schwach positives DT-Bild existiert. Unter den Voraussetzungen (SPDZ) und (AF1.0) gilt also für alle

nichtleer ist, also ein schwach positives DT-Bild existiert. Unter den Voraussetzungen (SPDZ) und (AF1.0) gilt also für alle  :

:

Anstelle der Voraussetzung (SPDZ) wird nun die stärkere Zusatzvoraussetzung (GI) an das Marktmodell gestellt, dass auf dem Kapitalmarkt ℳ = L‘(ℝN) ⊆ ℝ1+K des Marktmodells eine gewinnbringende Investition Y = (Y0,Y1)T = L‘k1 existiert. Bei dieser Investition Y ∈ ℝ1+K soll zum Zeitpunkt t = 0 eine Auszahlung Y0 < 0, zum Zeitpunkt t = 1 in jedem Zustand ωk ∈ Ω eine nichtnegative Zahlung Y1(ωk) und in mindestens einem Zustand ωk‘ eine positive Zahlung Y1(ωk‘) erfolgen:

(GI)

Die Voraussetzung (GI) bedeutet, dass in ℝN die Menge

nichtleer, in ℝK die Menge

nichtleer bzw. in ℝ1+K die Menge

nichtleer ist. Mit (GI) ist also auch die Voraussetzung (SPDZ) erfüllt. Unter der stärkeren Voraussetzung (GI) kann aber aus der speziellen Arbitragefreiheit (AF1.0) (d. h. beim Fehlen der speziellen Arbitragegelegenheiten h1 mit  ) auch noch λ(Φ1) > 0

) auch noch λ(Φ1) > 0  geschlossen werden. Damit ist dann (AF1.0) gleichbedeutend zur allgemeinen Arbitragefreiheit (AF) (inklusive (AF0):

geschlossen werden. Damit ist dann (AF1.0) gleichbedeutend zur allgemeinen Arbitragefreiheit (AF) (inklusive (AF0):

2.3.3 Formales Wahrscheinlichkeitsmaß, Preismaß, Martingalmaß und risikoneutrales Wahrscheinlichkeitsmaß

In der pdf-Datei zu dem vorliegenden Thema werden noch einige in der Literatur vielzitierte Begriffe im Einperiodenmodell erläutert. Es sind dies die in der Überschrift aufgeführten Bezeichnungen und außerdem die Begriffe Arrow-Debreu-Preis, Ereignispreis, Zustandspreis, Zustandspreisvektor, stochastischer Diskontierungsfaktor, deterministischer Diskontierungsfaktor und risikoneutrale Bewertung. Mittels der Duplizierbarkeit bestimmter Arrow-Debreu-Zahlungsprofile (1C, C ⊆ Ω) werden dabei auch die meist weniger beachteten impliziten Prämissen dargestellt, unter denen die Begriffe erst einen Sinn haben. Bei der Behandlung des Martingalmaßes tritt an die Stelle der beim Mehrperiodenmodell verwendeten bedingten Erwartung hier beim Einperiodenmodell nur der Erwartungswert. Im Einperiodenmodell sind die impliziten Prämissen für die Existenz des auf Ꮘ(Ω) definierten formalen W-Maßes Q1 die Arbitragefreiheit (AF), für das Martingalmaß Q1, das risikoneutrale bzw. risikolose Wahrscheinlichkeitsmaß Q1 und die risikoneutrale Bewertung die Arbitragefreiheit (AF) und Voraussetzung (DPDT1Ω+). Die Voraussetzung (DPDT1Ω+), also die DT-Duplizierbarkeit von 1Ω = (1,...,1)T ∈ ℝK zusammen mit der Positivität des Startkapitaleinsatzes einer Duplikationsstrategie von 1Ω, entspricht dabei auch der Voraussetzung (FH) der Existenz einer festverzinslichen Handelsstrategie. Die impliziten Prämissen für das Preismaß Q1 sind die Arbitragefreiheit (AF) und die Vollständigkeit (VS).